Zákon o DPH – prahová hodnota 10 000 EUR

článek vznikl na základě video semináře: DPH – zvláštní režimy jednoho správního místa, Lektorka: Ing. Jana Ledvinková | celý video seminář zde | ukázka video semináře na konci článku |

Úvod

V dynamickém světě daní a účetnictví není prostor pro neznalost. Zvláště pokud se pohybujete v oblasti Zákona o DPH. Dnes Vám přinášíme rozbor prahové hodnoty, a co všechno se skrývá za jejím překročením.

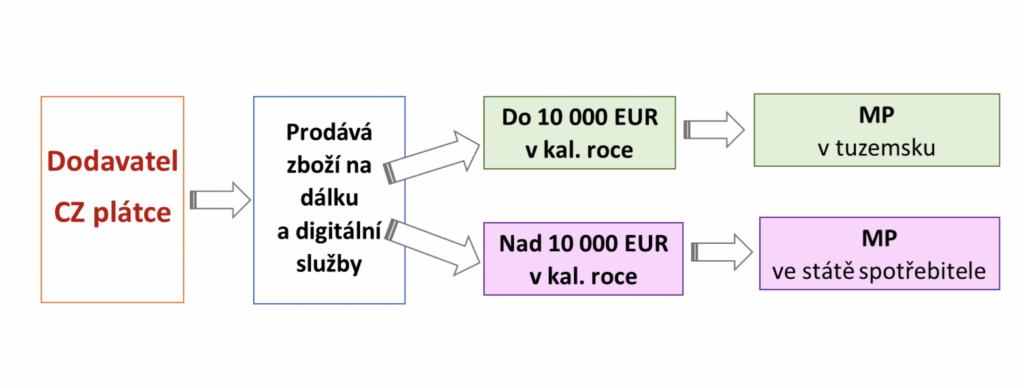

Prahová hodnota 10 000 EUR

- Do limitu 10 000 Eur se započítávají nejen dodání zboží osobě, pro kterou toto dodání není předmětem daně, ale i poskytnuté digitální služby a služby RTV osobě nepovinné k dani – § 10i ZDPH.

- Pokud je limit 10 000 Eur překročen, MP je v místě ukončení přepravy zboží – tj. místo příjemce zboží či služby. Hodnota je stanovená v úrovni bez daně a při přepočtu na českou měnu podle směnného kurzu zveřejněného Evropskou centrální bankou v den přijetí dané směrnice je 256 530 Kč.

- Do limitu 10 000 Eur se započítávají všechna plnění v součtu za celou EU – již se nebudou sledovat plnění dle jednotlivých států.

- V režimu OSS uvádí následně plátce i další služby mimo § 10i – ale do prahové hodnoty se nezapočítávají, jen se v daném režimu vykazují!

Překročení prahové hodnoty 10 000 EUR

Místo plnění v místě příjemce zboží (kde se zboží nachází po ukončení přepravy).

V takovém případě nastávají dvě možnosti:

- Dodavatel se registruje ve všech státech ukončení dodání zboží a zde si plní daňové povinnosti

- Dodavatel se registruje do zvláštního režimu jednoho správního místa (§ 110a režim EU – registrace na FÚ pro Jihomoravský kraj) Daň odvede přes elektronický portál OSS v režimu unie.

Tento režim nelze použít na domácí dodání.

Vazba na § 101 odst. 6,7 a § 110zc)

V tomto režimu – zdaňovací období Q, DAP se podá do konce následujícího měsíce po skončení Q včetně negativního, pod svým DIČ.

MP – místo plnění

- Plnění do 10 000 EUR uvede na ř. 1 (příp. 2) daňového přiznání a současně do kontrolního hlášení v oddílu A4 (A5).

- Dodavatel může dodávat přímo, nebo přes svůj vlastní e-shop, nebo přes tržiště platformy. Různé výhody – přes platformy nemusí mít svůj sklad viz. Amazon, Ebay.

- Lze dodávat i podnikatelům – vztah B2B – ale dopady do DPH, neb to pak není prodej zboží na dálku, ale běžné dodání zboží mezi plátci. Prodejce obchodující přes e-shop musí mít info, že zákazník je podnikatel, uvedením DIČ DPH, a nastavit tak svůj účet a SW, nastavení mechanismu fakturace. Není tak časté.

Příklad 1: Prodej zboží občanům do EU v roce 2023

- Plátce daně prodává textilní výrobky občanům do Polska, Maďarska a na Slovensko. Za období od ledna do prosince prodal tyto výrobky celkem v hodnotě 5 000 EUR. Daňové doklady vystavoval s českou daní, základní sazbou daně 21 %.

- Plnění uváděl do ř. 1 daňového přiznání a do kontrolního hlášení v oddílu A5.

- Dopravu zboží zajistil vlastním nákladním automobilem.

- V některých případech objednal jako subdodavatele přepravy dopravní firmu, které za přepravní služby zaplatil na základě přijatého daňového dokladu.

- Za stejné období poskytl programové vybavení včetně servisu studentovi do Německa v celkové hodnotě 3 000 EUR. Daňové doklady vystavoval s českou daní, základní sazbou 21 %.

- Plnění uváděl na ř. 1 daňového přiznání a do kontrolního hlášení v oddílu A5.

- V uvedeném období se stanoví pro obě plnění místo plnění v tuzemsku, v sídle poskytovatele.

Ukázka video semináře

Chytrá a vzdělaná účetní je k nezaplacení.

A to doslova!

Odborná školení pro účetní na jednom místě.